ども!現役7年目のチャットレディのREIです!

チャットレディとして頑張っているアナタ、確定申告と聞いて難しそう・面倒くさい・何から手をつけていいか分からないと感じていませんか?

もしかしたら、

税務署ってなんだか怖い…

正直、申告しなくてもバレないんじゃな?い

なんて思っている人もいるかもしれませんね。

REIはかつて、役所の税務課で確定申告の受付を担当していた元税務職員です。

毎年、たくさんの方の確定申告を見てきました。

このガイドは、そんなREIが税務署側の視点と今まさに申告をしようとしている実践者の視点両方から、チャットレディの確定申告について「幼稚園児にもわかるレベル」で徹底的に優しく解説していきます。

こんな疑問を抱えているアナタに、この記事を読めば

なんだ、確定申告って意外と簡単かも!

REIさんの記事を読めば、私にもできる!

と自信を持ってもらえるはずです。

税金は、決して難しいものでも、怖いものでもありません。

知ってしまえば、アナタの頑張って稼いだお金を賢く守るための、大切な知識です。

さあ、一緒に確定申告の扉を開いて、お金の不安から解放されましょう!

なぜ青色申告を選ぶべきか?最大のメリットと基礎知識

チャットレディの確定申告において、最も重要なのは「青色申告」を選ぶことです。

なぜなら、青色申告は他の申告方法では得られない最大65万円の控除という、圧倒的な節税効果をもたらすからです。

この控除を確実に受けられるかどうかが、手元に残る金額を大きく左右します。

では具体的に説明していきますね!

そもそも確定申告とは?

「青色申告」について説明する前に、そもそも確定申告とは何のか?について説明させてください。

確定申告とは、1月1日から12月31日までの1年間(これを「課税期間」と呼びます)の収入と経費を計算して、最終的に支払うべき税金(所得税や復興特別所得税など)の額を国に報告する手続きのことです。

会社に勤めている人は、会社が代わりに税金を計算して給料から天引きしてくれますよね(これを年末調整と言います)。

でも、チャットレディのように会社に所属せず、個人で活動している場合(これを「個人事業主」という働き方です)、自分で自分の収入と税金を計算して、国に報告する義務があるんです。

青色申告と白色申告の決定的な違い

確定申告の方法には、「青色申告」と「白色申告」の2種類があります。

チャットレディとして活動し、事業として収入を得ている場合、税制面で優遇される青色申告一択です。

| 最大の控除額 | 記帳方法 | 損失の繰り越し | 必要な手続き | |

| 青色申告 | 最大65万円の 青色申告特別控除 | 複式簿記(65万円控除の場合) または簡易簿記(10万円控除の場合) | 損失を3年間 繰り越し可能 | 開業届と青色申告承認申請書 の提出が必要 |

| 白色申告 | 控除なし (事業所得) | 簡易簿記 | 損失の繰り越し は基本的に不可 | 手続きは不要 |

青色申告に必要な「事業所得」の定義

青色申告を選択できるのは、収入が「事業所得」に当てはまる人だけです。

チャットレディの収入は、働き方によって「事業所得」または「雑所得」に分類されます。

青色申告で65万円控除を受けるためには、以下の「事業所得の基準」に該当しなければなりません。

税務署が事業所得と判断する主な基準は以下の通りです。

- 継続性・反復性:継続的かつ反復的に活動を行っていること。

- 営利性・有償性:利益を得ることを目的として活動していること。

- 規模:収入の規模や、活動に費やしている時間や労力が、事業と呼べる程度の規模であること。

少し難しい言葉で書いてみましたが、要はチャットレディの場合、メインとして安定して収入を稼いでいるのであれば、事業所得として認められる可能性が高い、ということです。

つまりチャットレディで稼いだお金は、事業所得として申告することで、今回の記事で解説する青色申告の特典が全て適用になります!

確定申告の義務がある人とない人

事業所得として申告する場合、チャットレディの収入を得ている人の中でも、確定申告の義務が発生する人としない人がいます。

- 専業・事業所得者(※最も多いケース):1月1日から12月31日までの1年間の所得(収入から経費を引いた利益)が48万円を超える場合は確定申告が必要。(※基礎控除48万円を超えるため)

- 副業・給与所得者: 会社からの給与とは別に、事業所得(利益)が年間20万円を超える場合、確定申告が必要。

確定申告をすることで、源泉徴収されている税金を取り戻す還付(キャッシュバック)のためにどちらかに該当するか把握しておくことは大切です。

アナタはどちらに当てはまる?自分の働き方を確認しよう!

チャットレディの収入から必要経費を引いた所得の合計が、年間48万円を超える場合は確定申告が必要です。

例えば、アナタがマダムとおしゃべり館で、2024年の1年間に、チャットレディの収入が50万円あり、必要経費が全くなかったとします。

この場合、所得は50万円となり、48万円を超えているので確定申告が必要になります。

※48万円という金額は、「基礎控除」といって、誰でも無条件に所得から引ける金額のこと。

所得がこの金額以下なら、所得税はかからないので申告は不要(ただし住民税はかかる場合があります)。

会社からの給料があり、チャットレディの収入が副業としてある場合、チャットレディの所得(※収入から必要経費を引いた金額)が年間20万円を超える場合は確定申告が必要です。

例えば、あなたが会社から帰ってきて夜1時間だけ、あるいは土日に3時間だけチャットレディのお仕事をしていて、マダムとおしゃべり館で2024年の1年間に、チャットレディの所得が21万円あったとします。

この場合、確定申告が必要になります。

「20万円の壁」とよく言いますね!

注意家族の「扶養」に入っている場合

家族(夫など)の扶養に入っている場合、チャットレディの「所得」が増える(稼ぐ金額が大きくなる)と扶養から外れてしまう可能性があります。

扶養から外れると、ご家族の税金が増えたり、ご自身の健康保険や年金などの負担が増えたりすることがあります。

扶養の範囲は、所得の種類や年間の所得金額によって細かくルールが分かれています。

103万円の壁・130万円の壁・150万円の壁など、いくつか種類があるので、自身の状況をしっかり確認しておきましょう。

チャットレディのような高収入が期待できるお仕事の場合、扶養内はすぐに超えてしまう可能性が高いので、特に注意が必要です。

誰に、何を、どうやって確認する?

まずは、扶養に入っているご家族(夫など)に、自分の年間所得の見込み額を伝え、現在入っている扶養の種類(例:所得税の扶養、社会保険の扶養など)を確認してもらいましょう。

その上で、以下のことを詳しく聞くのがを教えてもらうのが一番確実です。

- 〇〇万円までなら扶養内でいられるのか

- 扶養から外れると、家族の税金や社会保険料が具体的にどう変わるのか

もし家族に聞きにくい・わからない場合は、旦那の会社の総務や上司に聞いてもらう、あるいは住んでいる地域の区役所の税務課や国民健康保険担当課、または年金事務所に相談することも可能です。

その際、「年間で〇〇万円くらいの収入(経費を引く前の金額)がありそうなんですが、扶養に影響しますか?」といったように、ご自身の状況を具体的に伝えるとスムーズです。

確定申告をしないとどうなる?(無申告加算税、延滞税などのペナルティ)

もし、確定申告が必要なのにしなかった場合、どうなるでしょうか?

「バレないかも」と思うかもしれませんが、今の時代、税務署はさまざまな情報からアナタの収入を把握できます。

例えば、チャットレディサイトから税務署に情報が提供されることもありますし、大きな買い物をしたり、銀行口座の入出金に不審な点があったりすれば、そこから調査が入る可能性もゼロではありません。

もし発覚すると、以下のような税が加算される(余計に多く払う)ことになるかもしれません。

- 無申告加算税:本来の税金に加えて、さらに税金が上乗せされます。最大で20%も増えてしまうことも。

- 延滞税:税金を期限までに納めなかった場合に発生する遅延利息のようなものです。日数が増えるごとにどんどん増えていきます。

- 重加算税:もし、意図的に収入を隠したり、嘘の申告をしたと判断された場合、非常に重い罰則が課せられます。最大で40%もの税金が上乗せされることもあり、社会的信用も失うことになります。

「テレビで見るような『脱税』は、申告を全くしなかったり、収入を意図的に隠したりした場合に起こります。

きちんと申告していれば、脱税で追及される心配はまずありません。

逆に、『主婦だから申告しなくていいって聞いた』『少ししか稼いでいないから』と安易に申告を怠ると、後になって無申告加算税や延滞税といった余計な税金を払うハメになることも。

特に、家族に内緒で活動している人は、知らずに多額の追徴課税が来てしまうと困りますよね。

税務署は怖い場所ではありません。

きちんと申告していれば、余計な心配やペナルティを背負う必要は全くないのです。

【ステップ1:準備】青色申告承認申請書を提出する「書き方」

青色申告の最大のメリットである最大65万円控除を受けるには、まず税務署へ「個人事業の開業・廃業等届出書(開業届)」と「所得税の青色申告承認申請書」の2つの書類を提出する必要があります。

この事前準備は、節税の権利を得るための最重要ステップです。

提出期限の確認

青色申告承認申請書は、青色申告をしたい年の3月15日までに提出しなければなりません。

(その年の1月16日以降に開業した場合は事業開始日から2ヶ月以内)

提出期限が過ぎてしまうと、その年は青色申告ができず、最大の節税メリットを逃してしまうため、早めの提出を強くおすすめします。

開業届・承認申請書の書き方は別記事で徹底解説

提出書類の書き方や、「職業欄に何と書くか」といった抵抗がある場合の記載例、そして扶養への影響など、このステップに関する詳細な解説は、以下の別記事でまとめています。

この2つの書類を提出して「青色申告をする個人事業主」として認められたら、いよいよ次のステップ「経費の記録」に移りましょう。

【ステップ2:日常業務】最大控除を目指すための「経費」の記録方法

青色申告で節税を成功させる最大のカギは、日々の「経費(けいひ)」をいかに正確にもれなく記録できるか、にかかっています。

チャットレディの収入から、お仕事のために使った経費を差し引く作業のことで、税金がかかる対象の金額(=所得)を減らすことができます。

ここでは、日常生活においてやるべき経費についてお話しますね。

元税務職員が解説!チャットレディの経費計上ルールと注意点

「経費」とは、アナタが収入を得るために使ったお金のことで、チャットレディ業に関連性と必要性が客観的に説明できる支出であれば、広く認められる可能性があります。

そもそも「経費」って何?

チャットレディのアナタが、男性会員とのコミュニケーションを円滑にするため、より魅力的に見せるため、効率よく仕事をするために使ったお金は、基本的に経費として認められます。

つまり経費の基本ルールとして「収入を得るために必要な支出である」と、税務署に説明できる客観的な証拠(領収書・記録)があることが絶対条件です。

そのためにはまず、経費にどんなものが計上できるのかを知っておきましょう。

チャットレディのお仕事で経費として認められやすい、具体的な項目をリストアップしてみました。

| 具体的な用途例 | 重要な注意点 | |

| 通信費 | 自宅のインターネット代、 仕事で使用するスマホの通信費 | プライベートでも使用している場合、家事按分が必要です。 |

| 消耗品費 | 化粧品、コスメ類、衣装・アクセサリー、ウィッグ、文房具、 PC周辺機器(ライト、カメラなど10万円未満のもの) | 仕事専用にするか、使用割合を明確に記録しましょう。 |

| 地代家賃・光熱費 | 自宅兼事務所の場合の家賃、 電気代、ガス代、水道代 | 家事按分が必須です。 合理的な計算根拠(面積や時間割合)を記録しましょう。 |

| 広告宣伝費 | SNSでの広告費など、 自身をアピールし集客するために使った費用 | |

| 減価償却費 | 10万円以上の高額な物品(高性能PCなど) | 一括経費ではなく、数年間かけて経費(減価償却)にします。 |

| 旅費交通費 | 【計上しない】 仕事に関する打ち合わせ場所への移動費、セミナー会場までの交通費など | チャットレディでは基本的にこの費目は計上しません。 |

【最重要】プライベートとの線引き(=家事按分)を記録する方法

普段の生活(プライベート)でも使用する費用(例えば通信費、家賃、光熱費、化粧品など)を経費にするには、「家事按分(かじあんぶん)」という考え方を使います。

| 按分の根拠となる基準(例) | 記録例 | |

| 地代家賃 | 仕事部屋の面積が全体に占める割合 | 1Kで30%を仕事スペースとして使う → 30%を経費 |

| 電気代・通信費 | 仕事に費やした時間の割合 | 1日8時間、週5日稼働 → 月の稼働時間を計算し、50%〜60%を経費 |

| 消耗品費(コスメなど) | 仕事専用のポーチや箱で保管 | 100%を経費(ただし、プライベートでは使わないというルールを徹底) |

REIポイント

税務調査では、この「按分の根拠」が最もチェックされます。

自宅の間取り図(手書きでOK)を用意し、この部屋でこの時間だけ使っている、と明確に説明できるようにしておきましょう。

経費の証明と帳簿付け:会計ソフトを日常業務にする

経費を確実に計上し、最大65万円控除に必要な「複式簿記」に対応するためには、日々の記録が欠かせません。

1. 証拠書類の保管(レシート・領収書)

経費を証明するレシートや領収書は、会計ソフトへの入力が完了した後も7年間の保管義務があります。

- 領収書がない場合:公共交通機関の利用などレシートが出ない支出は、出金伝票(ノートや伝票)に「日付・区間・金額・目的」を詳細に記録することで代用できます。

- 収入の証明:チャットレディサイトから発行される年間収入を示す書類(支払証明書など)も必ず保管しましょう。

2. 日々の記帳の習慣化

確定申告直前に1年分のレシートをまとめるのは、非常に困難です。

日々の記帳を習慣化することが、スムーズな青色申告への最大の鍵です。

簿記の知識がなくても、freee会計やマネーフォワードクラウド確定申告などの会計ソフトを使えば、レシートをスマホで撮影するだけで自動で仕訳され、複式簿記の帳簿が自動で完成します。

チャットレディの仕事のタスクの1つとして、毎月決まった日に経費を計算し、会計ソフトに登録する習慣をつけましょう。

【厳守】税務署に否認される!絶対にNGな経費と判断基準

経費として計上する際、以下の項目は税務署に事業に不必要と判断され、否認(=経費として認められない)される可能性が極めて高いため、注意が必要です。

| 具体例 | 判断基準とNG理由 | |

| 私的な支出 | 人との食事代、家族旅行費、趣味の道具代 | 「事業との関連性」が全く証明できない |

| 日常着 | 普段使いの洋服、下着、化粧品(仕事専用ではないもの) | 「プライベートとの線引き」が曖昧。仕事専用で分離保管していないものは計上不可。 |

| 罰金・科料 | 交通事故の罰金、延滞税など | 事業運営に直接関係なく、個人的な過失に基づくため。 |

経費として最も大切なことは、「何の目的で、いつ、いくら使ったのかを記録し、税務署に求められた際に『事業に必要な経費だった』と合理的に説明できること」です。

この説明責任を果たせない支出は、全てNG経費と見なされるリスクがあります。

【ステップ3:実践】国税庁の作成コーナーで確定申告書を作ってみよう!

ステップ2で記録した収入や経費の情報を使って、いよいよ確定申告書を作成します。

「確定申告書の作成」と聞くと難しそうに感じるかもしれませんが、ご安心ください。

国税庁のウェブサイトにある確定申告書等作成コーナー(無料)を使えば、画面の指示に従って入力するだけで、自宅から誰でも簡単に、かつ正確に申告書が作成できます。

ここでは、チャットレディのあなたが特に注意して入力すべきポイントと、申告から提出までの流れを解説します。

申告書作成前の最終準備:必要な書類をリストアップ確定申告の必須アイテム!これだけは用意しよう

作成コーナーでの入力をスムーズに進めるために、以下の書類を手元に準備しておきましょう。

| 必要な書類・情報 | 目的 |

| 年間収入を示す書類 | チャットレディサイトから発行された報酬明細や支払調書(1年間の売上合計) |

| 経費の合計額が分かる記録 | ステップ2で作成した会計ソフトのデータ、または集計済みのレシート・領収書 |

| 源泉徴収票 | 会社員として副業している場合、会社から発行されたもの(給与所得の申告に必要) |

| 控除に関する書類 | 生命保険料控除証明書、医療費の領収書など(所得控除の計算に必要) |

| マイナンバーカード | e-Tax(電子申告)で提出する場合に必須 |

| 銀行口座情報 | 還付金がある場合に振り込んでもらう口座情報 |

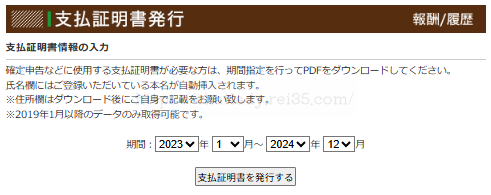

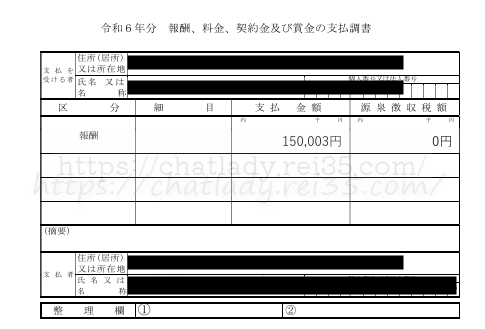

チャットレディサイトからの年間収入を示す書類

多くのチャットレディサイトでは、1年間の報酬額をまとめた支払証明書といった名称の書類を発行してくれます。

実際の支払調書の写真

これが、アナタの1年間の収入を証明する大切な書類になります。

サイトによっては、期間を指定して自分で発行できる場合があるので、ぜひ活用しましょう。

また、確定申告の時期が近くなるとお知らせしてくれたり、サポートに問い合わせて発行してもらうこともできますよ。

確定申告の時期(1月下旬~2月頃)になったら、登録しているサイトのマイページやサポート情報、お知らせ等を確認して、発行方法を調べておきましょう。

青色申告決算書の作成:収入・経費・控除の入力ポイント

国税庁の作成コーナーに入ったら、まずはアナタの事業の収支をまとめる「青色申告決算書」を作成します。

【最重要】最大65万円控除のための選択

- 「青色申告決算書(一般用)」を選択:必ずこれを選び、65万円控除を目指します。

- 「複式簿記」で記帳する:最大控除の条件です。会計ソフトを利用していれば、自動で対応できています。

- 貸借対照表の作成:65万円控除を受けるには、この貸借対照表(事業の資産と負債の状態を示す書類)の作成も必須です。会計ソフトを使えば、日々の記帳から自動で作成されます。作成コーナーの指示に従って、会計ソフトの数値を入力しましょう。

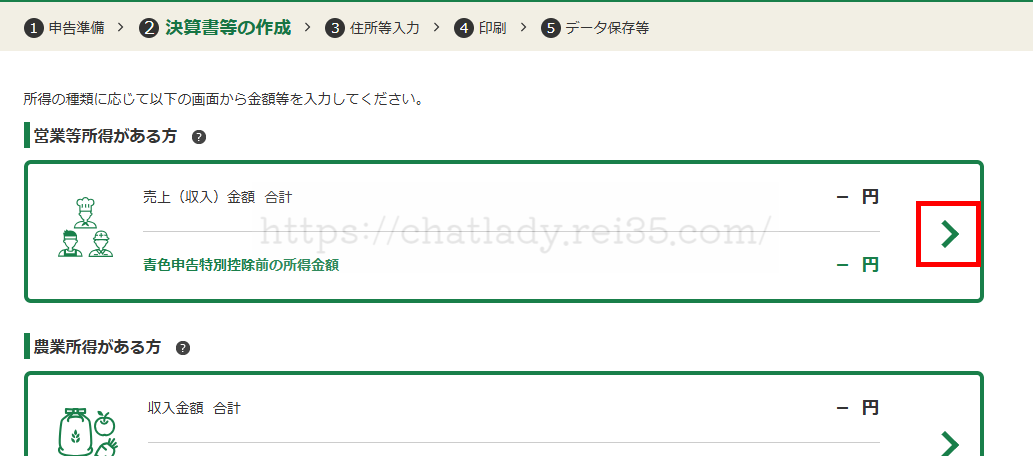

収入金額・必要経費の入力

「営業所得がある方の>」をクリックし、チャットレディの収入と経費をそれぞれ入力します。

- 収入金額(売上金額)の入力:サイトからの支払証明書などを確認し、1年間の報酬の合計額を正確に入力します。

- 必要経費の入力:ステップ2で集計した**通信費、消耗品費、地代家賃(家事按分)**などの合計額を、該当する費目に入力します。

- 事業内容の記載:事業内容を記入する欄では、「インターネット関連事業」「Webコンテンツ作成業」など、抵抗のない一般的な文言で入力することをおすすめします。

所得控除の入力

決算書の入力が終わったら、所得控除の項目に進みます。

- 基礎控除(48万円):自動計算で適用されます。

- 生命保険料控除など:該当する場合は、保険会社から送付された控除証明書を見ながら金額を入力します。

【副業の重要対策】住民税の納付方法を「普通徴収」にする

会社員でチャットレディを副業としている場合、会社に副業がバレる可能性を最も高めるのが住民税です。

確定申告書の作成を続けると、住民税に関する項目が表示されます。

給与・公的年金等以外の所得に係る住民税の徴収方法の選択

ここで、必ず「自分で納付(普通徴収)」にチェックを入れてください。

このチェックを忘れると、副業分の住民税も給与から天引き(特別徴収)されてしまい、会社の経理担当者に「給与の割に住民税が高い」と気づかれてしまうリスクが高まります。

確定申告書の提出方法:断然おすすめは「e-Tax(電子申告)」

すべての入力が完了したら、申告書を税務署に提出します。

| 提出方法 | 特徴とメリット |

| e-Tax(電子申告) | 最もおすすめ! マイナンバーカードなどを使い、自宅からインターネットで送信します。 24時間いつでも提出可能で、青色申告特別控除が最大65万円になるメリットがあります。 |

| 郵送 | 作成した申告書を印刷し、税務署に郵送します。 |

| 窓口 | 税務署や市町村の会場に直接出向いて提出します。確定申告期間中は非常に混雑します。 |

元税務職員REIからのアドバイス

窓口は混雑する上に、時期によっては税の知識に詳しくない臨時職員が対応することもあります。

自分のペースで確実に、最大の控除を受けるためにも、e-Taxでの提出を強くおすすめします。

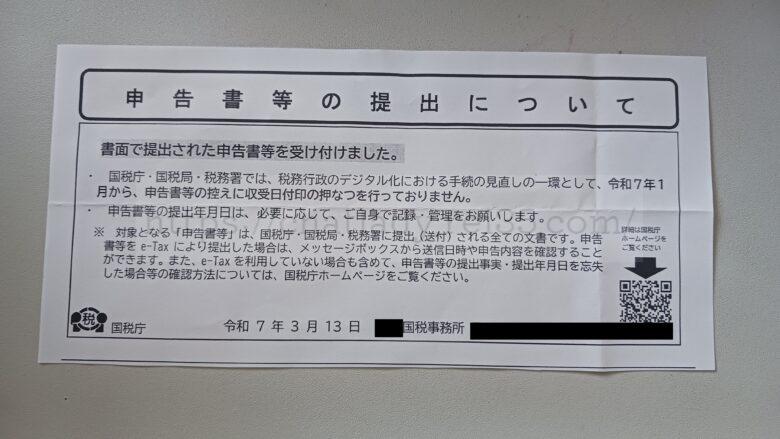

追記郵送についての注意

作成した申告書を税務署に郵送する方法です。

個人事業の開業届もそうでしたが、確定申告書も郵送で提出できます。

ただし、2025年度の確定申告から、税務署で申告書を受け取ったという「収受印」が押された控えが返送されないのが一般的になりました。

税務署で受付をした証明が欲しいのであれば、「書面で提出された申告書等を受け付けました。」という内容が記載されたリーフレットを返送してもらうことができます。

リーフレットを希望する場合は、切手を貼った返信用封筒を同封し、「リーフレット返送希望」と記載したメモを添付することをおすすめします。

また、郵送で送る際の切手代は、中身の重さによって変わります。

ポストにそのまま投函するよりも、郵便局の窓口ではかってもらってから切手を購入し、投函するのが最も確実です。

確定申告の締め切り日の日付(消印)までに投函されていればセーフなので、焦らず準備しましょう。

【画像】国税庁HPにある確定申告の作成方法

それでは、確定申告書の作成方法について簡単にまとめておくのでぜひ参考にしてみてくださいね。

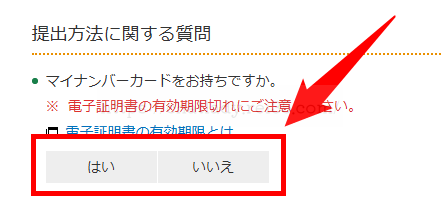

【1】「作成開始」→提出方法を選択する

国税庁サイトのトップページから確定申告書等作成コーナーへアクセスし、作成開始をクリックします。

次に、マイナンバーカードの有無と、申告書提出方法の選択について聞かれます。

- マイナンバーカードを持っている場合:「e-Tax(マイナンバーカード方式)」を選択し、画面の指示に従って読み取り等の準備を進めます。

- マイナンバーカードをお持ちでない場合:「e-Tax(ID・パスワード方式)」または「書面提出」を選択します。

書面提出を選択した場合は、なぜe-Taxを利用しないのか簡単なアンケートが表示され、回答した後に次へ進めます。

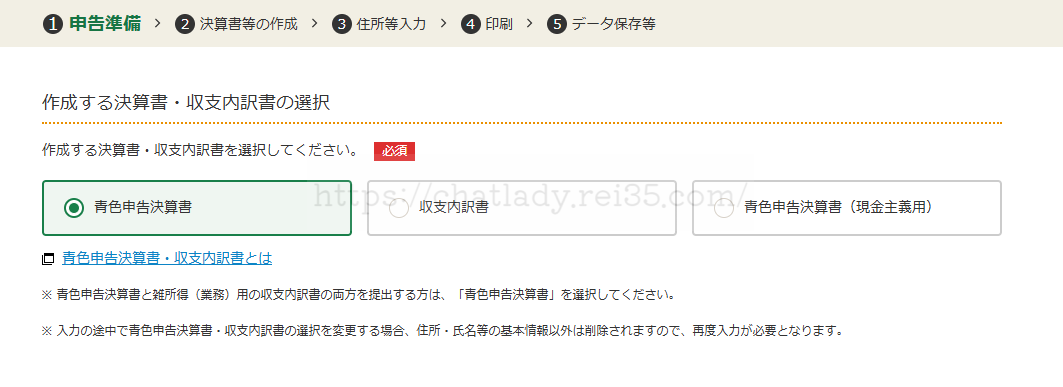

【2】申告する所得の種類と決算書・収支内訳書の作成を選択する

利用規約に同意して次へをクリックすると、申告する所得の種類を選択する画面になります。

令和〇年分の申告書等の作成をクリックすると、以下のような画面になります。

xmlデータの読込の画面で、次へをクリック、次へ進むをクリックします。

【3】青色申告決算書・収支内訳書を作成する

この項目で、事業所得に関する収入や経費を入力します。

以下のような画面で、青色申告決算書または収支内訳書を作成するので、種類を選択します。

最大65万円の青色申告特別控除の場合は、青色申告決算書(一般用)を選択してください。

青色申告で10万円控除の場合は、青色申告決算書(現金主義用)を選択します。

白色申告の場合は、収支内訳書を選択します。

次に、所得の種類に応じて以下の画面から金額等を入力してください。という画面になるので、営業所得がある方の>をクリックします。

ここでチャットレディの収入と経費をそれぞれ入力してください!

- 収入金額(売上金額)の入力:アナタの年間収入の合計額を、報酬明細や支払調書を確認しながら正確に入力してください。

- 必要経費の入力:交通費、通信費、消耗品費、地代家賃(家事按分)、広告宣伝費など、該当する経費の項目に、それぞれの合計金額を入力します。

ここが1番がんばるところ!

家事按分については、すでに説明している、地代家賃(自宅兼事務所の場合の家事按分)のところで確認してみてくださいね。

青色申告特別控除の選択と貸借対照表の作成について

青色申告決算書(一般用)を選択し、65万円控除の場合、収入や経費の入力が完了すると、青色申告特別控除額に関する質問が表示されます。

ここで65万円という内容を選択し、引き続き貸借対照表を作成しますか?と尋ねられますので、はいを選択し、貸借対照表を作成してください。

会計ソフト(freee会計やマネーフォワードなど)を利用していれば、日々の記帳に基づいて貸借対照表は自動で作成されています。

そのため、会計ソフトで完成させた貸借対照表の各項目(資産、負債、純資産など)の金額を、国税庁の作成コーナーの該当箇所へ入力してください。

多くの会計ソフトでは、e-Tax形式のデータを出力し、作成コーナーへ読み込ませることで、手入力を省くことも可能です。

【4】所得控除を入力する

事業所得の入力が終わった後、所得控除の項目に進みます。

基礎控除は自動計算されます!

ほとんどの場合、基礎控除(48万円)は自動的に適用されますので、特別な入力は不要です。

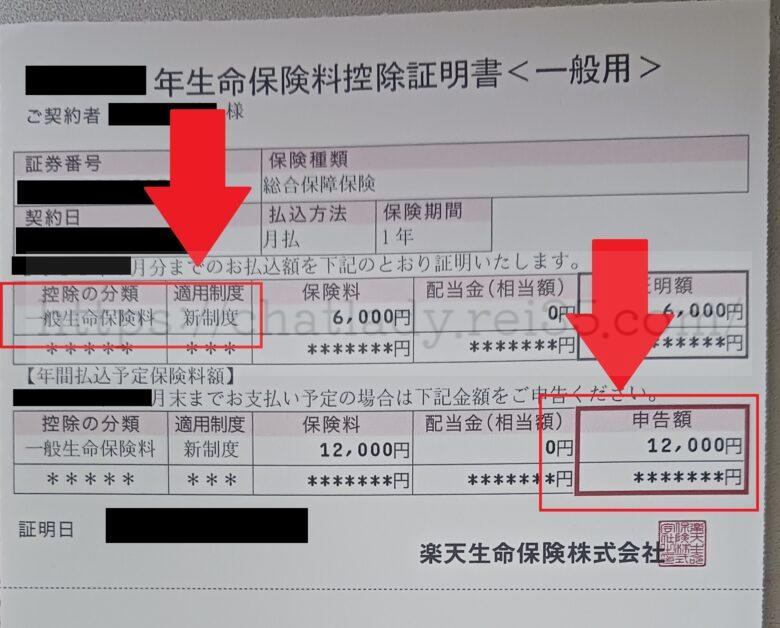

生命保険や医療保険に加入している場合、生命保険料控除の項目で、保険会社から送付される生命保険料控除証明書に記載されている金額を入力してください。

REIが加入している楽天生命の場合、毎年10月頃にこのような生命保険料控除証明書がハガキで送られてきます。

実際のREIの生命保険控除証明書

REIの場合は、上記の写真にある控除の分類:新制度を選択後に、申告額:12,000円を入力しました。

生命保険料控除証明書には、入っている保険の種類や人数によって上記とは少し異なりますが、ココを申告してくださいというような表示があるので、該当するものがあれば指示に従って入力してください。

【5】住所・氏名・マイナンバーなどの最終情報を入力する

所得控除の入力が終わると、申告者(アナタ)の基本情報を入力する画面が表示されます。

住所や氏名、生年月日、そしてマイナンバー(個人番号)を正確に入力してください。

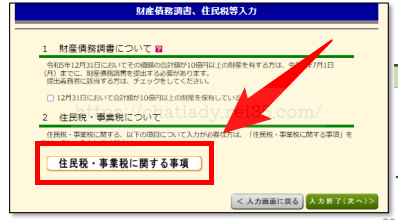

【6】住民税の納付方法を選択する※該当する人のみ

画面の案内に沿って進むと、住民税・事業税についての項目が表示されますので、こちらをクリックして入力画面に進んでください。

給与・公的年金等以外の所得に係る住民税の徴収方法の選択肢が表示されるので、勤務先に副業が知られることを避けたい場合は、必ず自分で納付(普通徴収)にチェックを入れてください。

これを忘れると、副業分の住民税も給与からの天引きと合算されてしまい、勤務先に副業が発覚する可能性が高まります。

【7】入力内容を確認&添付書類を提出!

すべての入力が終わったら、最後に表示される申告内容(収入・経費・所得・税額など)をしっかりと確認しましょう。

添付する書類は最後に表示されるので、運転免許証やマイナンバーなどのコピーが必要な人は、指示に従い同封します。

間違いがなければ、いよいよ提出です。

- e-Taxで提出する場合:マイナンバーカードなどを利用して、画面の指示に従いデータを送信します。

- 書面で提出する場合:作成した申告書をPDFでダウンロード・印刷し、税務署に郵送します。郵送の際は、重さに応じた切手を確認し、期限内の消印となるよう早めに投函しましょう。

難しく考えずに、まずは挑戦してみましょう!

いかがでしたでしょうか?

「確定申告」と聞くと身構えてしまうかもしれませんが、国税庁の確定申告書等作成コーナーを活用すれば、想像以上に容易に手続きを進められることをご理解いただけたかと思います。

特に初めての方にとっては、一度経験してみることで、「なんだ、こんなものか」と実感できるはずです。

もし不明な点が生じた場合でも、国税庁のよくある質問やチャットボットを利用して質問することも可能です。

適切な確定申告を行うことで、ご自身の努力で得た収入を無駄なく守りましょう。

【ステップ4:完了】提出後の流れと翌年への準備(納税・還付・控えの保管)

確定申告書を無事に提出できたみなさん、本当にお疲れ様でした!

これで確定申告の主要な作業は終了ですが、申告書を提出しただけで終わりではありません。

提出後には、税金が戻ってくる還付や、追加で税金を支払う納税など、いくつか対応すべきことがあります。

ここでは、確定申告書提出後の具体的な流れと、翌年以降に向けて何をすべきかを解説します。

申告結果の対応:還付金を受け取るか税金を納めるか

確定申告の結果(完了画面に表示されます)によって、あなたの税務署への対応が変わります。

還付金(税金が戻ってくる)がある場合

還付金とは、源泉徴収などで納めすぎた税金が国から返還されるお金のことです。

多額の経費や控除を計上したチャットレディには、還付金が発生する可能性があります。

- 振込時期:e-Tax(電子申告)で提出した場合、通常2~3週間程度で指定した銀行口座に振り込まれます。書面提出の場合は、1ヶ月から1ヶ月半程度かかることが多いです。

- 注意点:確定申告書作成時に指定した銀行口座に振り込まれます。口座情報の間違いがないか確認しましょう。

納税(追加で税金を支払う)が必要な場合

納税とは、確定申告によって追加で支払うべき税金がある場合のことです。

- 納税期限:原則として確定申告の提出期限と同じ、その年の3月15日です(土日祝日の場合は翌営業日)。この期限までに納税を済ませる必要があります。

- おすすめの納税方法は振替納税:事前に税務署に申請しておけば、指定した銀行口座から自動的に引き落とされる方法です。納税忘れを防げる上、所得税の振替日は申告期限より約1ヶ月後と猶予期間があるため、最もおすすめです。

【厳守】控えの保管と税務調査対策

確定申告書を提出したら、必ず控え(提出した申告書のコピー)を保管しておきましょう。

これは、将来的な税務調査や、住宅ローン、賃貸契約などで所得を証明する際に必要になることがあります。

- 所得証明:住宅ローンや賃貸契約、保育園の入園などで所得を証明する際に必要になることがあります。

- 融資・補助金申請:事業の融資や国の補助金などを申請する際に、提出を求められることがあります。

- 税務調査対応:万が一、税務調査が入った場合に、提出内容をすぐに確認できるようになります。

- 翌年の申告準備:翌年の確定申告をする際に、前年の内容を確認する資料として役立ちます。

| 保管すべき書類 | 保管期間 | 理由と注意点 |

| 申告書の控え | 5年間(推奨) | 提出内容の証明。e-Taxの場合は、送信したPDFデータと受信通知を保存します。 |

| 帳簿(会計ソフトのデータ) | 7年間 | 青色申告(複式簿記)で作成した帳簿は、7年間(簡易簿記は5年間)の保存義務があります。 |

| 領収書・請求書 | 7年間 | 経費の裏付けとなる最重要書類です。整理して保管しましょう。 |

控え(コピー)の保管方法は、書面とe-Taxとで異なります。

書面で提出する場合は、国税庁の作成コーナーで確定申告書を作成し印刷すると、提出用と控用がセットで出力されます。

税務署へは提出用を郵送または持参し、控用は必ず手元に保管してください。

控用には、受領印や受付印は押されませんが、提出した申告書のコピーとして重要な証拠となります。

e-Taxで申告書を送信した場合は、紙の「提出用」申告書は存在しませんが、申告内容をいつでも確認できるよう、送信した申告書データをPDFなどでダウンロードし、印刷して紙媒体で保管しておくことを強くお勧めします。

e-Taxソフトなどでは、送信した申告書の内容をPDF形式で出力する機能があるので、それを利用してください。

また、e-Taxで送信が完了すると、受信通知という電子データが発行されます。

これは申告書が税務署に確かに届いたことを示す重要な証拠ですので、こちらもダウンロードして保管しておきましょう。

必要であれば印刷しておくのも良いでしょう。

関連する領収書や帳簿なども一緒に保管しておいてくださいね。

帳簿や書類は7年間保存しないといけないよ!

税務調査への対応

個人事業主として確定申告を行う以上、税務調査の対象になる可能性はゼロではありません。

どのような場合に調査対象になりやすいかを以下に書いておきますね。

- 売上や経費の金額が前年と比べて大きく変動した場合。

- 同業他社と比べて、利益率や経費の割合が極端に異なる場合。

- 高額な経費を計上している場合。

- 消費税の還付申告をした場合。

調査対処にならないために、以下のような対策をしておきましょう。

翌年以降の確定申告に向けた習慣化

今年の確定申告が終わったら、来年以降に向けての準備も視野に入れておきましょう。

まとめ:初めてでも大丈夫!確定申告はあなたの強い味方

皆さん、ここまで本当にお疲れ様でした!

このガイドを通して、確定申告に関するたくさんの情報をお届けしてきました。

たくさんの新しい情報に触れて、もしかしたら少し頭が疲れてしまったかもしれませんね。

最も大切なことは、初めての確定申告の壁を乗り越えること、そして確定申告は怖いものではなく、アナタのビジネスを守り、成長させるための強力なツールであると理解することです。

初めてのことって、何でもそうですが、特に税金が絡むと身構えてしまいますよね。

REIも最初はそうでした。

しかし、今年の確定申告をやりきれば、来年からは何を・いつまでに・どうすればいいかの全体像が掴めます。

日々の記帳を習慣化し、会計ソフトを継続して利用していれば、来年の確定申告は今年の何倍もスムーズに終わるはずです。

確定申告、面倒だな…

と感じることもあるかもしれません。

でも、これは単なる義務ではありません。

確定申告は、これらを実現するための、アナタのビジネスにとって強い味方なのです。

もし途中で「やっぱりわからない」「これで合っているか不安」と感じることがあれば、以下のようにぜひ誰かを頼ってください。

- 管轄の税務署:無料で相談に乗ってくれます。「〇〇市 税務署」と検索すれば、連絡先が見つかります。

- 国税庁のチャットボットやQ&A:オンラインで手軽に質問できます。

- 会計ソフトのサポート:多くの会計ソフトには、確定申告に関するサポート体制が整っています。

- 税理士:専門的なアドバイスが欲しい場合や、複雑なケースは、税理士に依頼することも検討しましょう。

アナタが頑張って得た収入を守り、より一層ビジネスを成長させていくために、このガイドが少しでもお役に立てたなら幸いです。

アナタのチャットレディ業が順調に進むように心から応援しているよ!